jueves, 10 de febrero de 2011

martes, 8 de febrero de 2011

En el ADN

Artículo de Juan Ramón Rallo en Intereconomía:

Si bien la muy deteriorada situación de nuestro sistema financiero se debe al excesivo endeudamiento de la economía, derivado este a su vez de los tipos de interés artificialmente bajos que durante tantos años impuso ese monopolio público llamado Banco Central Europeo, sí es cierto que dentro de lo malo, lo peor son nuestras cajas de ahorros.

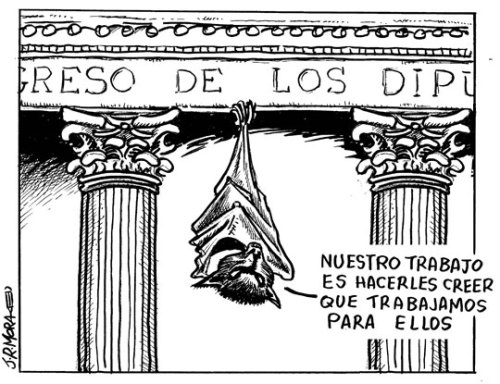

¿Casualidad? No mucha. A diferencia de los bancos –que tampoco es que sean un paradigma de empresas sin privilegios sometidas al libre mercado–, las cajas carecen de propietarios preocupados por conservar y rentabilizar su capital. Debido a ello, sus órganos de gobierno, lejos de ser elegidos por personas que arriesgan su propio dinero, se encuentran sometidos a los distintos grupos de intereses que rodean a la entidad –políticos, sindicatos y clientes–, y lejos de perseguir la creación de valor para sus accionistas, se concentran en emplear los recursos de la caja para el latrocinio personal, convenientemente camuflado tras la palabrería de innobles “objetivos benéfico-sociales”.

Si lo anterior no le preocupa –y debería–, tenga en cuenta que el patrimonio neto con el que a día de hoy cuentan las cajas para hacer frente a las pérdidas derivadas de ese Himalaya de créditos basura apenas alcanza los 100.000 millones de euros. Es decir, todas ellas quebrarían si, como es probable, fueran incapaces de recuperar más del 15% de esos 700.000 millones de euros que dirigieron a sufragar la construcción de viviendas con unos precios inflados más de un 40% y los despilfarros de unos Gobiernos regionales que se han quedado sin ingresos. Tal es la magnitud del disparate en el que nos han metido de cabeza unos políticos codiciosos y sin escrúpulos gracias a los perversos incentivos generados por un sistema carente de los más elementales contrapesos de una economía libre de mercado.

Llegados a este punto, debería resultar evidente que no existen soluciones mágicas y que la única cuestión es cómo repartimos el milmillonario agujero de estas entidades. La vía racional y liberal pasaría en una privatización completa y sin condiciones de las cajas más solventes –o menos insolventes–, y por la reestructuración del pasivo, con posibilidad de ulterior liquidación, de aquellas otras que no reciban puja alguna de los mercados. De este modo podríamos discriminar el grano de la paja y proceder a enajenar a precios reales todos aquellos activos que, como las viviendas, se hallan retenidos y atascados en sus balances.

El Gobierno y la oposición, sin embargo, han optado por hacerle pagar al contribuyente sus platos rotos. Así lo manifestó Salgado hace unos días cuando advirtió a las cajas que o captaban capital privado o procederían a ser nacionalizadas: es decir, a menos que las cajas se privaticen y algunos cándidos inversores decidan deglutir sus agujeros, el Gobierno tomará el control e insuflará, a través del FROB –Fondo de Reestructuración Ordenada Bancaria–, tanto dinero como haga falta para evitar su bancarrota –olvídense, pues, de que se proceda a liquidar su stock de cientos de miles de viviendas vacías–.

En resumen: el PP y el PSOE –o sus compinches los nacionalistas y los sindicatos– han llevado a la ruina a estas entidades y luego el Gobierno central les carga el muerto a los contribuyentes… para que sigan durante un largo tiempo bajo el dominio del PP y del PSOE, según quien ocupe La Moncloa. Y descuiden: si en algún momento llegaran a reprivatizarse las cajas nacionalizadas, ya pueden imaginar que se articularán todas las tretas para que, directa o indirectamente, ambos partidos las sigan controlando. Demasiado poder, demasiado dinero y demasiados intereses creados como para que nuestros abnegados gobernantes renuncien a ellas.

*Juan Ramón Rallo es economista y fundador del Instituto Juan de Mariana.

domingo, 6 de febrero de 2011

sábado, 5 de febrero de 2011

Reforming Zapatero

Publicado en The Economist:

A socialist prime minister pursues liberal reforms

HAS Spain changed at last? The prime minister, José Luis Rodríguez Zapatero, who is mistrusted by the bond markets and unpopular with Spaniards, would certainly like the world to think so. On February 2nd he signed a solemn “social pact” with unions and employers, covering pensions, collective bargaining and more. It was, Mr Zapatero declared, the most important such deal since the Moncloa pact of 33 years ago. Under its terms Spaniards will, albeit with many exceptions, retire at 67 (instead of 65). Or at least they will do so in 2027, the year when the reform fully kicks in. That is far off, but Spaniards are set to be among the longest-working people in the European Union. First, however, they must find jobs. Unemployment at over 20% and rising is proof that Spain urgently needs a lot more change. The pact came just a day before the German chancellor, Angela Merkel, who many think is holding Mr Zapatero’s nose to the grindstone, was expected in Madrid. The hope was that she would return home to reassure Germans that Spain is not like giddy Greece, irresponsible Ireland or profligate Portugal, but a serious, austere, hard-working southern country that is ready to pop the pill of reform. The new pact has left some important problems unsolved. A crucial reform to collective bargaining will not be settled until mid-March. In an interview Mr Zapatero himself points to the madness in the current system, under which Spain combined one of the euro zone’s highest wage rises with some of its biggest job losses in 2009. Now he wants wage agreements linked directly to productivity growth.If the Germans believe this, Mrs Merkel will find it easier to agree with her fellow euro-zone leaders to an expanded rescue fund at next month’s EU summit. A bigger fund (and the social pact) should soften worries about Spanish sovereign debt, at least for the time being. Meanwhile Spain’s shakier savings banks have been set on a path to recapitalisation and, in some cases, nationalisation by September (see article). Yet it remains to be seen if all this will be enough to restore confidence in growth for a country that accounts for almost one-third of the euro zone’s unemployed. The prime minister’s belated conversion to reform is so earnest that, with or without prodding from Mrs Merkel and her fellow euro-zone leaders, he now insists that he would pursue it anyway. “Spain is doing its reform on its own, not because anyone is telling us to,” he says. “I am in favour of sanctions being imposed on EU countries that do not comply with debt and deficit criteria.” Mr Zapatero also remains committed to Spain’s fiscal consolidation. He says that the government narrowly beat its 2010 deficit target of 9.3% of GDP. A contraction of GDP of 0.2% was also a shade better than forecast. He insists that he will meet 2011 targets of a 6% deficit and 1.3% growth. But if the growth does not come, he will not tax his way out. “If there was any risk of not meeting the target, then we would do it by reducing spending, not by increasing taxes,” he vows. There are limits, however, to his reformist zeal. Mr Zapatero preaches wage moderation (and real wages are indeed dropping at last), but he does not embrace the idea that Spain as a whole needs wage deflation to compete. “Not necessarily,” he says. “There has to be salary moderation. I think we have to look at it on a sector-by-sector basis and a company-by-company basis.” Nor does he believe that house prices have much further to fall. “We are almost at the bottom (of the cycle),” he insists. Many would disagree. Although 700,000 new homes remain unsold, house prices have fallen by only 13%. And what about growth? Famously optimistic, Mr Zapatero points to studies suggesting that Spain will grow faster than the EU average as early as 2013. But elections are due next year, and polls suggest that his Socialist party will no longer be in charge. Reform has come too late. from PRINT EDITION | Europe

El precio de la vivienda aún debería reducirse al menos un 24%

El precio de la vivienda aún debería reducirse al menos un 24% para eliminar cualquier rastro de burbuja. Ésta es la principal conclusión de los cálculos realizados por el Observatorio de Coyuntura Económica (OCE) del Instituto Juan de Mariana a partir de los datos conocidos en las últimas semanas sobre el precio de la vivienda y los alquileres. Desde 2007, el OCE viene calculando la magnitud de la burbuja de precios de la vivienda en España. En aquella primera edición de este informe, ya se avanzó que los precios de la vivienda estaban sobrevalorados en un 40%, tomando como referencia la relación entre los precios de venta y los de alquiler, una magnitud que los autores han denominado PER de la Vivienda (en el lenguaje bursátil se denomina PER al número de veces que el beneficio neto de una empresa se encuentra incluido en el precio de sus acciones). En enero de 2011, aplicando esta misma metodología, el OCE acaba de actualizar dichos datos. El precio medio del metro cuadrado de la vivienda en España se situó, en 2010, en los 2.476 euros. Mientras, el alquiler medio por metro cuadrado y año costaba 97 euros. Esto quiere decir que a finales del pasado año el PER de la Vivienda (número de años que se necesitaría alquilar un inmueble para recuperar el monto inicial de la inversión) se situó en 25,6. Esta cifra está aún muy alejada del 19,5 que refleja su media histórica, aunque es cierto que ha caído sustancialmente respecto al 32,2 que marcaba en 2007 (ver anexo). Desde el punto más alto de la burbuja inmobiliaria, los precios de la vivienda en nuestro país apenas han caído un 15% (de 2.905 euros/m2 en 2007 a los 2.476 de 2010), según datos de la Sociedad de Tasación. Por su parte, el alquiler se ha revalorizado, según cifras del Instituto Nacional de Estadística un 7,7% (de 90 a 97 euros/m2 anual). Con estas cifras, podríamos decir que si en 2007 era necesario que los precios se ajustaran alrededor de un 40% a la baja, en 2010 esa necesidad se había estrechado hasta el 23,8%. El OCE, sin embargo, constata su preocupación en la ralentización del ritmo de ajuste del precio de la vivienda a sus fundamentales. La reducción del PER en 2008 fue del 10,5%, en 2009 del 7,3% y en 2010 del 4,1%; como consecuencia de esta lentitud, tras tres años de crisis, la necesaria corrección del precio de los inmuebles todavía no se ha alcanzado. Si el ajuste prosigue a este ritmo, necesitaríamos alrededor de cuatro años más (2014) para completarlo. Sin embargo, si el ajuste continúa ralentizándose, podríamos terminar la década sin haberlo concluido. Por desgracia, sin un ajuste en el precio de la vivienda, será mucho más difícil para el resto de la economía encarar la recuperación. Es necesario que los inmuebles se liquiden y los precios regresen a sus fundamentales, tal como sucedió hace ya dos años en otros países como EEUU. Como puede observarse en el siguiente gráfico del PER de la vivienda estadounidense (1987=100), éste se incrementó a partir del año 2002 alrededor de un 50% con respecto a su media histórica, para volver a converger con ella a comienzos de 2009, después de que el precio de la vivienda cayera un 33% y los alquileres subieran un 10%: En España, sin embargo, el ritmo de ajuste ha sido notablemente inferior, debido a que nuestros bancos y cajas se han dedicado a refinanciar a promotores y a retener su stock de viviendas a la espera de que el precio de los inmuebles aumente, cuando esto no sucederá mientras este ajuste previo no se complete. Por eso, es urgente que el Gobierno y el Banco Central Europeo dejen de sostener financieramente a las cajas de ahorro. Si el Gobierno continúa refinanciando y recapitalizando las cajas, como ayer mismo volvió a anunciar, estas entidades no sentirán ninguna presión para liquidar su stock de viviendas y poner fin a esta dinámica. La ayuda pública, para aquellas cajas que sean incapaces de captar capital en los mercados, sólo retrasará la necesaria liquidación y el ajuste de precios. Fuente: Instituto Juan de Mariana El IJM es una institución independiente dedicada a la investigación de los asuntos públicos. Con el fin de mantener una independencia plena, el IJM no acepta subvenciones o ayudas de ningún gobierno o partido político. Su objetivo es convertirse en un punto de referencia en el debate de las ideas y de las políticas públicas con la vista puesta en una sociedad libre. Para conseguirlo, se propone estudiar y difundir la naturaleza del mercado. El nombre del Instituto proviene del más prominente pensador de la Escuela de Salamanca, encarcelado a principios del siglo XVII por su oposición a Felipe III